来源:华泰睿思

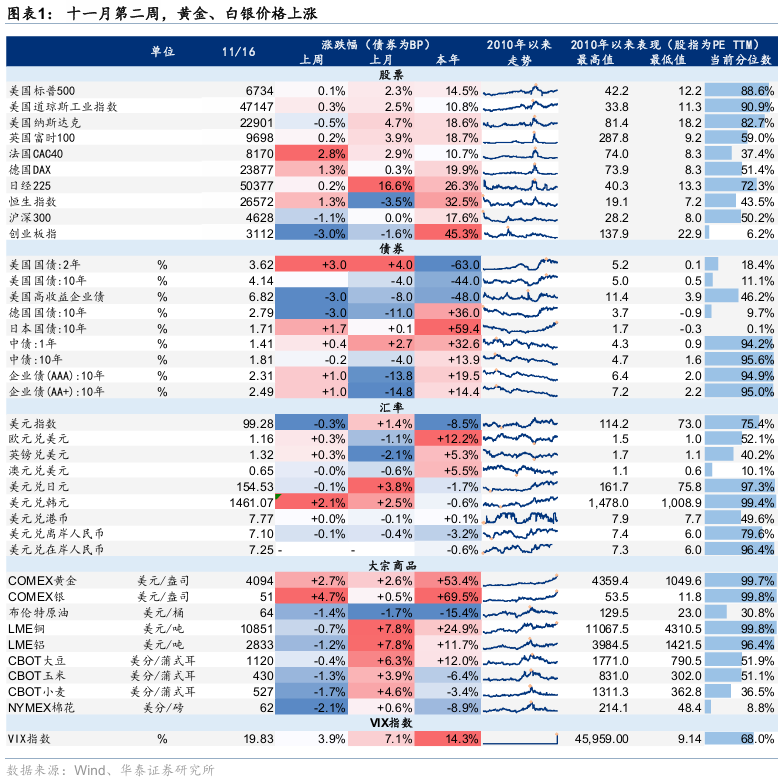

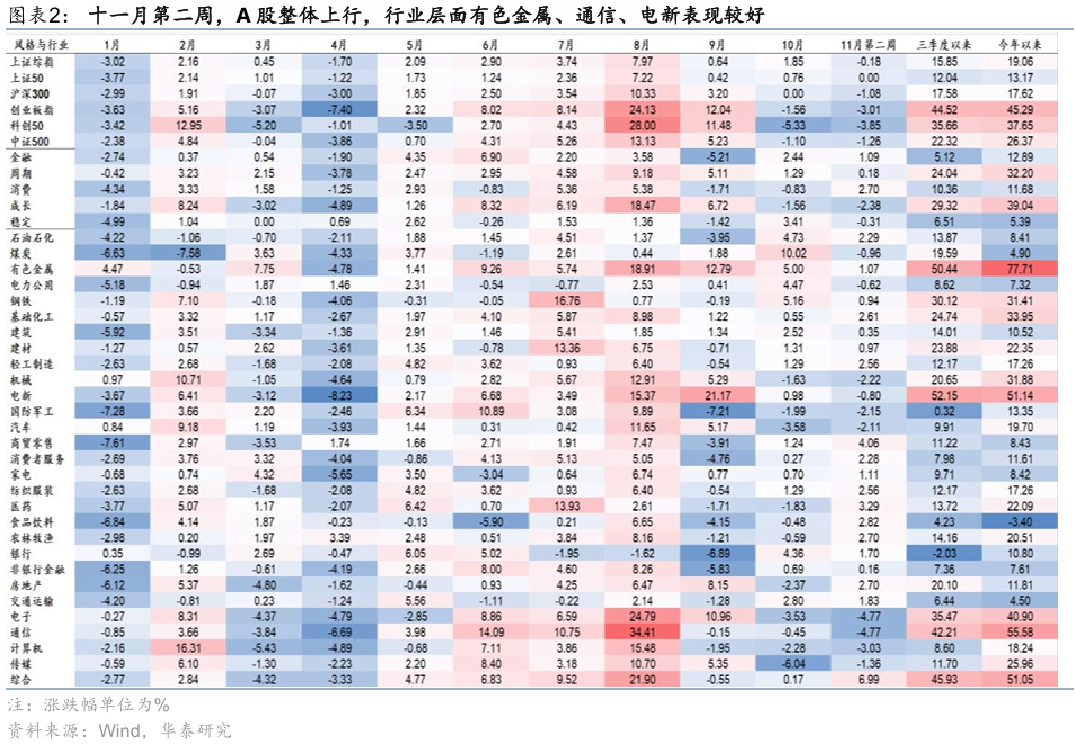

近期 A 股偏震荡,投资者观望态势有所增加,市场关注 “主升浪”何时形成,考虑到 A 股盈利弹性、政策方向及海外映射,市场突破的合力或仍需累积,后续关注英伟达财报、政治局会议及 A 股产能周期演进。配置上,低位板块的补涨逻辑短期仍有演绎空间,结合基本面与拥挤度交叉验证,投资者可关注: 1 ) AI 产业链拥挤度回落至 7 月以来低位,关注恒生科技、国产算力、 AI 端侧和应用等方向的低位标的; 2 )工程机械、纺织制造、光伏设备、通用设备、铁路公路、建材、大众消费等低位板块具备业绩改善潜力; 3 )锂电产业链中可关注氟化工等热度相对偏低方向。

核心观点

市场突破合力仍需积累,高切低逻辑或仍有演绎空间

在市场积累一定浮盈、科技主线长期性价比回落、海内外不确定性仍存的情况下,市场向上突破的阻力有所增加,投资者关注下一波“主升浪”何时形成,我们认为目前突破接力仍需等待:1)A股盈利周期弹性的时点或出现在明年,彼时行情有望逐步转向基本面驱动;2)需求侧回升或仍需政策托底,12月政治局会议或为下一个关键观察窗口;3)科技长期性价比有所回落,海外AI企业业绩是短期关注焦点,考虑到后续美国降息路径仍有不确定性,海外流动性或有所反复。交易层面,10月以来,行业估值分化系数边际回落,但并不极致,低位板块的补涨逻辑或仍有演绎空间。

锂电产业链短期尚未运行至低性价比区间

上周锂电产业链整体涨幅居前,资金高切低需求下,投资者或担忧其触发“过热切换”信号,我们认为短期风险或较为可控,原因在于:1)以MACD强势股占比、杠杆资金活跃度、站上60日均线个股占比衡量产业链的赚钱效应,相比2023年3月AI行情,当前锂电产业链并未运行至低性价比区间,截至11月14日,锂电产业链中强势股占比仅为62%(阈值为80%),乖离率为82%(阈值为93%),杠杆资金活跃度为21%(阈值为22%);2)从产业链内部拆解来看,目前锂电电解液板块交易热度相对极致,强势股占比、乖离率均运行至阈值上方,锂电正负极、锂矿交易热度偏高但并不极致,目前氟化工是产业链中相对具备性价比的方向。

基于性价比思路的配置方向挖掘

基于性价比思路,结合基本面及资金拥挤度视角,我们筛选部分具备业绩改善潜力、配置性价比相对较高的方向如下:1)周期板块中,煤炭、部分化工品、建材等相对低位方向景气出现改善迹象;2)制造板块中,主要关注产能周期有望企稳的电池、农化制品、工程机械、纺织制造、光伏设备、通用设备、铁路公路等;3)AI产业链中高性价比方向有所增加,算力、AI应用产业链热度均回落到7月以来低位水平,其中存储、软件等景气或有一定持续性;4)消费板块中,可关注乳制品、啤酒等大众消费品,及周期出现回暖迹象的医疗器械、化学制品。

配置:均衡配置,沿着高性价比方向布局

短期不确定性因素仍存,市场走势或仍以震荡为主,但考虑到主线切换较快,配置向偏均衡的“哑铃型”结构做迁移,具体来看:1)高性价比主线仍是市场关注的方向之一,目前AI产业链拥挤度回落至7月以来低位,可关注恒生科技、国产算力、AI端侧和应用等方向的低位标的;2)左侧埋伏部分具备业绩改善的低位板块,如工程机械、纺织制造、光伏设备、通用设备、铁路公路、建材、及部分大众消费方向;3)海内外不确定性影响下,当前银行和部分周期型红利或仍有配置机会。

风险提示:1)外部风险超预期;2)国内基本面不及预期。

图表

市场结构

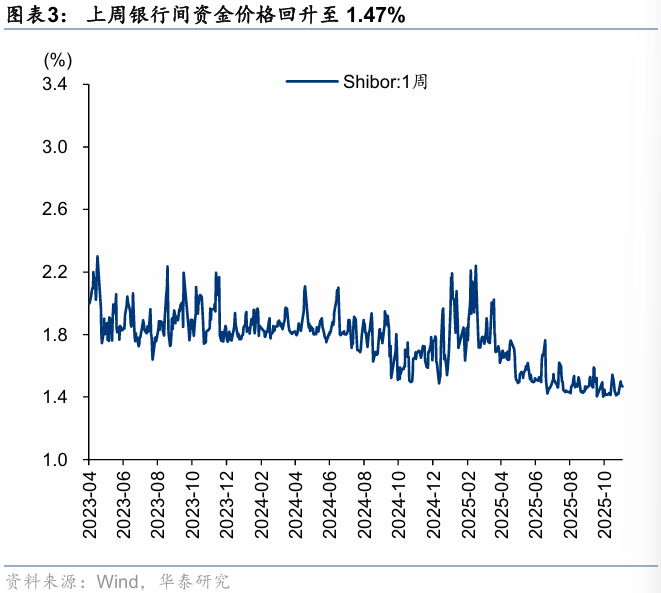

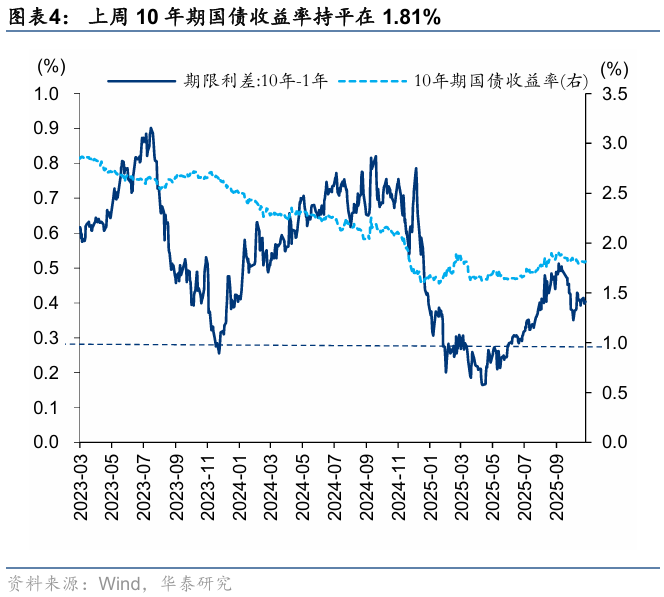

国内流动性

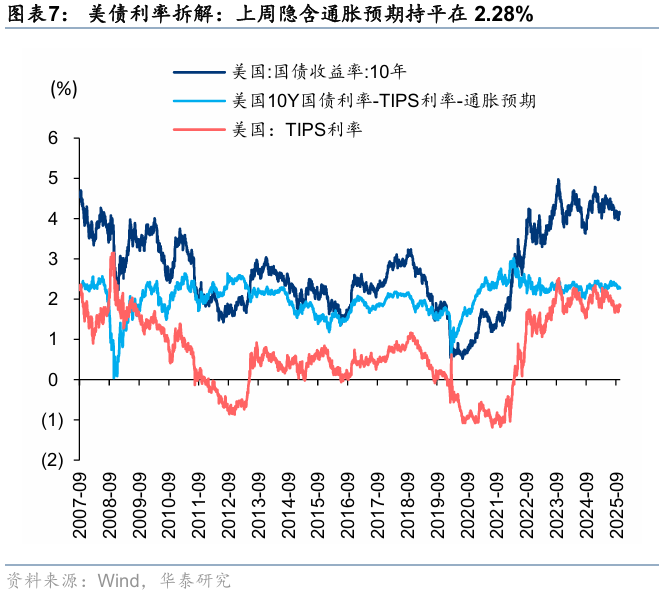

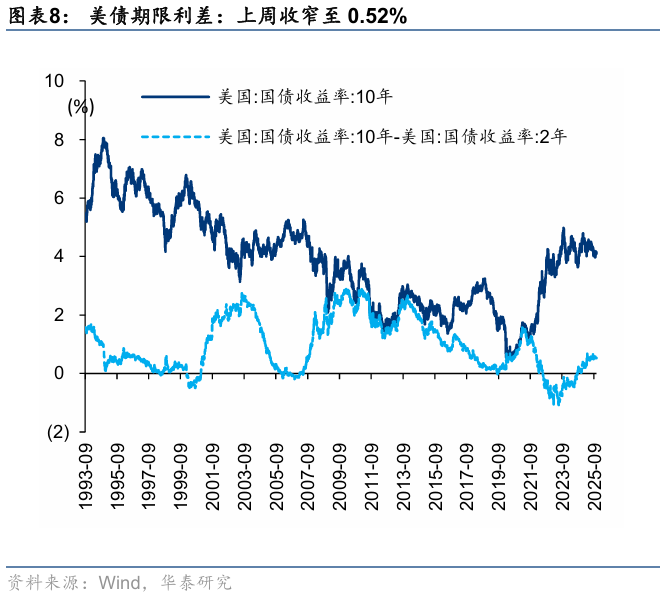

海外流动性

风险提示

外部风险超预期:若关税政策、地缘事件等外部风险超预期,可能明显压制 A 股的风险偏好以及表现。

国内基本面不及预期: 若国内基本面不及预期,可能明显压制 A股的风险偏好以及表现。

相关研报

研报:《沿着高性价比方向布局》2025年11月16日

何 康,PhD 研究员 SAC No. S0570520080004 SFC No. BRB318

王伟光,研究员 SAC No. S0570523040001

闫萌,联系人 SAC No. S0570123080015

责任编辑:栎树